ARTICULOS

Resumen Fuentes de invalidación de auto-informes

Auto-informes y las correlaciones de conducta

Discusión

Se discuten los problemas asociados con el uso de auto informes como sustitutos de la observación directa de conducta, incluyendo la posibilidad de que diferentes variables explicativas puedan estar correlacionadas con cada tipo de medida de conducta.

Los resultados de una investigación de correlaciones de evasión de impuestos en los Países Bajos, indicaron una insignificante correspondencia entre los auto-informes sobre evasión de impuestos de los sujetos y la conducta documentada oficialmente.

Esta correlación no significativa, se obtuvo a pesar del hecho de que las reclamaciones gubernamentales contra los declarantes habían sido saldadas, antes del comienzo de este estudio y a pesar de la conciencia de los informantes de que, la exactitud de sus auto-informes sería comprobada con los registros oficiales.

Además, las medias Aact y normas subjetivas, mostraron correlaciones significativas con los datos del auto-informe, pero no con la conducta documentada oficialmente. Por el contrario, las tres medidas que enfocaban más generalmente las disposiciones personales predecían la conducta real, pero no el auto-informe sobre evasión de impuestos.

Problems associated with the use of self-reports as substitutes for direct behavioral observation are discussed including the possibility that different explanatory variables may

be correlated with each type of behavioral measure. Results of an investigation of the correlates of tax evasion in the Netherlands indicated negligible correspondence between respondents self-reports of tax evasion and officially documented behavior. This non significant correlation obtained despite the fact that all government claims against the respondents had been settled, unprotested prior to the beginning of this study and despite the respondents' awareness that the accuracy of their self-reports woulil be checked by comparisons with official records. In addition, Aact and subjective norm measures exhibited significant correlations with the self-report data, but not with officially documented behavior. By contrast, three measures of more broadly focused personal dispositions predicted actual behavior, but not self-reported tax evasion.

Los auto-informes son una de las fuentes de información más ampliamente utilizadas sobre muchos campos de la actividad humana. Son la base de los historiales médicos, de los testimonios en tribunales, de los registros de empleo, de las declaraciones de ingresos y se han convertido en un método profundo para recogida de datos dentro de las ciencias sociales. Mientras una ciencia social investiga elaborando auto-informes tiene algunas ventajas manifiestas: la recogida de datos es relativamente fácil y barata, obviando un número de asuntos éticos asociados con la observación oculta, y puede ser la única opción práctica cuando no están disponibles otras formas de documentación comportamental.

La popularidad y ventajas de los auto-informes, sin embargo, no han disminuido el sentimiento de que no siempre son fiables (ej. Hauser, 1969; Lab y Allen, 1984; Phillips, 1971, 1973; Webb, Campbell, Schwartz y Sechrest, 1966; Straus, 1973). Aunque algunos investigadores han señalado impresionantes resultados de sus esfuerzos por validar las medidas de auto-informe (ej. Stacy, Widaman, Hays y DiMatteo, 1985; Warrnier, Gordon, MacDougall y Claxton, 1984), otros resultados han sido más penosos, especialmente, cuando la información examinada era efectiva, potencialmente incriminante o embarazosa. A pesar de estos problemáticos resultados, Akers y sus colegas (Akers, Massey, Clark y Laver, 1983) han indicado que desde 1970 "casi todos los mayores estudios han medido la delincuencia -y otras variables comporta mentales- con auto-informes" (p. 235).

Esta investigación tiene cuatro propósitos:

a) Examinar las investigaciones anteriores en las condiciones que producían auto-informes no válidos.

b) Describir un método para recogida de datos de conducta manifiesta en un modelo de disgresión, especialmente, evasión de impuestos.

e) Comparar los resultados obtenidos utilizando auto-informes, "versus conducta" documentada de medida de evasión de impuestos.

d) Determinar si las variables que predicen el auto-informe de evasión de impuestos, también predicen las puntuaciones medidas en conducta manifiesta.

Para nuestros propósitos, los auto-informes están limitados a las declaraciones verbales de las personas, describiendo su conducta pasada 1. La vulnerabilidad de tales declaraciones a diversas formas de distorsión ha sido un asunto permanente (ej. Hauser, 1969; Hyman, 1944; Sudman y Bradburn, 1974). En algunos casos, las preguntas realizadas pueden ser ambiguas o la información solicitada demasiado compleja para ser recordada de forma fidedigna (ejemplos, Farrington, 1973; Medanik, 1982; Robins, 1963; Weiss, 1968). El sesgo puede ser introducido por las demandas características incorporadas dentro del método de recogida de datos (ej. Ball, 1967; Krohn, Waldo y Chiricos, 1974). Aún cuando se tomen precauciones para minimizar los efectos de tales influencias externas, sin embargo, la evidencia de la inexactitud de los informes ha surgido con frecuencia. En este punto, se ha reunido una cantidad suficiente de datos para proponer dos importantes clases de variables que tienden a reducir la validez de los auto-informes.

Baumeister (1982) ha señalado que gran parte de la conducta social puede ser entendida en términos de esfuerzos para ganar la aprobación social y construir una imagen personal congruente con el propio ideal. Desde esta perspectiva, la inexactitud de los auto-informes es probable que sucedan en respuesta a lo que concierne a la desaprobación social y a la amenaza a la propia auto imagen. En algunas investigaciones, la SOBREINFORMACION ha sido estimulada aparentemente por un deseo de presentar una imagen consistente con las habitualmente obligadas normas sociales (ej. Bell y Buchanan, 1966; Cahalan, 1968; Hyman, 1944; Parry y Crossley, 1944). En uno de estos estudios, por ejemplo, el 80 % de los informantes pretendían haber votado en la elección del alcalde de Los Angeles, mientras el examen de las inscripciones en el registro de votantes indicaron que sólo el 50 % de los informantes estaban en condiciones de hacerlo (Bell y Buchanan, 1966). Otros investigadores (ej. Sudman y Bradburn, 1974), han señalado que jactarse de proezas de conducta inadecuada, puede también producir SOBREINFORMACION de conducta que, mientras es condenada legal o normativamente, sin embargo, es respaldada por la mayoría de los miembros de los grupos de referencia inmediatos del informante.

El mayor interés, sin embargo, se ha centrado en la frecuencia con que la conducta ilegal ha sido SUBDECLARADA o negada, tanto en entrevistas personales como en inspecciones (ej. Hauser, 1969; Phillips, 1971, 1973). Por ejemplo, aunque Fattington (1973) obtenía una correlación significativa (.58, p < .001) entre auto-informes y registros oficiales de delincuencia para 405 menores de veinte años, los resultados de sus entrevistas de seguimiento son preocupantes. Cuando 397 de estos chicos fueron entrevistados de nuevo dos años más tarde, casi la mitad de los actos delictivos serios (implicando robo y agresión física) que habían sido confesados en la entrevista anterior, fueron negados.

De forma similar, Robins (1966) comparó datos de entrevista con datos obtenidos de varios registros oficiales, corno parte de una investigación longitudinal de desviación. De 164 personas que habían sido arrestadas al menos una vez, el 30 % daba informes exactos, el 29 % confesaba menos arrestos que los indicados por los registros y el 41 % negaba haber sido arrestado.

Reaccionando al problema de auto-presentación, algunos investigadores han reconocido un resultado conexo: algunas respuestas dadas en respuesta a preguntas de auto-informe, son más verificables que otras. Presumiblemente, las respuestas que pueden ser o serán comprobadas, inhibirán tendencias a suministrar respuestas auto-satisfactorias, pero engañosas. En una inspección de prueba de alcohol por el aliento, realizada en carretera (Wolfe, 1974), los sujetos eran parados al azar, mientras conducían a través de Estados Unidos en las noches del viernes y el sábado. Sólo el 3 % de los conductores que dijeron que no habían bebido nada ese día tuvieron puntuaciones positivas de concentración de alcohol en sangre en el análisis. Las nuevas circunstancias, junto con la certeza de verificación mediante la prueba del aliento, contribuyó a la alta frecuencia de respuestas consideradas válidas. En un estudio diferente (Clark y Tifft, 1966), el experimentador ofrecía a los sujetos la oportunidad de cambiar las respuestas que habían dado en un cuestionario de auto-informe, rellenado previamente, informándoles después que comprobaría la exactitud de esas respuestas con los datos de una entrevista posterior y los resultados del polígrafo. Todos los sujetos hicieron algunos cambios y el 75 % de esos cambios implicaban suministrar información sobre ellos mismos socialmente menos deseable. Discutiendo los resultados de una investigación diferente, Stephens (1972), sugirió que la razón por la que encontró el 82 % de correspondencia entre las respuestas de 100 antiguos drogadictos y sus consejeros en una batería de preguntas sobre experiencias de trabajo, problemas con la policía y empleo actual de droga, era que los adictos sabían que sus respuestas serían comprobadas con las respuestas facilitadas por sus consejeros.

Sin embargo, hasta la perspectiva de verificación de respuestas puede ser insensible a partir del problema de autopresentación. Como Cahalan (1968) ha sugerido, "puede ser que ciertas preguntas sobre conductas pasadas, no se presten a una medición exacta mediante una investigación, no porque las personas no quieran decir la verdad, sino porque no pueden decir la verdad sobre sí mismas" (p. 221). De hecho, escritores tan distintos como Goffman (1959) y Vonnegut (1982), han mantenido que las personas perciben sus vidas como historias. Corno tales, pueden estar motivados a aumentar las realizaciones de sus historias personales, empleando procesos constructivos de memoria para proteger su autoimagen.

En algunos casos, la invalidez de los auto-informes puede resultar de la falta de conocimiento de las personas de su conducta actual, al menos en los términos de las características que interesan al investigador. En un estudio (Brislin y Olmstead, 1973), 132 sujetos en una lavandería, respondieron a varias preguntas, incluyendo si o no habían utilizado un detergente bajo en fosfato en el lavado que estaban haciendo. El investigador, secretamente, escribió debajo la marca del detergente de los sujetos y después determinó su contenido real de fosfato a partir de información publicada. En esta situación, el auto-informe y la medida de conducta estaban tomadas en el mismo punto del tiempo, no había una razón particular para falsear el auto-informe, y era probable que los sujetos tuvieran conciencia de que la exactitud de sus afirmaciones sería comprobada. Sin embargo, las puntuaciones de auto-informe pudieron sólo dar razón de, aproximadamente, el 25 % de la varianza sobre la medida de conducta. Discutiendo estos resultados, los investigadores señalan que, puesto que el contenido de fosfato de los detergentes no siempre estaba visiblemente marcado en los paquetes en 1972, muchos sujetos probablemente, no estaban seguros de lo que estaban usando.

Dos líneas de investigación relacionadas, sugieren que la proyección psicológica de la conducta, aumenta la probabilidad de conciencia y, con ello, la exactitud de los auto-informes. Primero, hay algo irónico, encontrando, a partir de investigaciones sobre conductas indebidas, que los problemas graves generalmente son reflejados con más exactitud que los problemas menos graves (ej. Hood, Sparkes, 1970; Robins, 1966). Por ejemplo, Guze y Goodwin (1972), informaron que sujetos con historias de alcoholismo más severas, describían su conducta pasada más exactamente de lo que lo hacían los sujetos con problemas menos pronunciados de alcoholismo. Otra investigación (Farrington, 1973), encontró que los delincuentes jóvenes menos graves, eran más propensos a negarlo. Siguiendo líneas similares, los resultados de un estudio de consumo ilícito de droga (Single, Kandel, Johnson, 1975) señalaron que ejemplos graves de conducta ilegal podían ser más fácilmente recordados, aunque se cometieran rara vez, dada la significación de esas conductas para el individuo. Segundo, ha sido también observado que los informes verbales se vuelven menos exactos, cuando aumenta el intervalo de tiempo entre la ocurrencia de la conducta y el informe (ej. Medanik, 1982). La proximidad temporal está presumiblemente asociada con la proyección de la acción y, por lo tanto, con un incremento en la probabilidad de recuerdo. A la inversa, mayor lapso de tiempo reduciría la proyección de la conducta y es más vulnerable a la invasión de distorsiones de memoria. En este aspecto, Cash y Moss (1972), encontraron pruebas de deterioro de memoria cuando entrevistaron a 590 personas que habían estado involucrados en accidentes de tráfico durante los anteriores doce meses. Cuando el intervalo entre el accidente y la entrevista era menor de seis meses, el 8% fallaban en reconocer el accidente. Cuando el intervalo era mayor de seis meses, el 21 % de los auto-informes fallaba en indicar el accidente.

De acuerdo que, el límite entre olvido y preocuparse por la auto-presentación es confuso. Manteniendo que las personas no tienen acceso a los altos procesos cognitivos, por ejemplo, Nisbett y Wilson (1977) han señalado que las personas no sólo no se dan cuenta generalmente de que hacían algo, sino que también a veces, ignoran que lo han hecho. Estos autores describieron dos experimentos a partir de investigaciones de disonancia para mantener sus argumentos. En ambos experimentos (Bem y McConnell, 1970; Goethals y Reckman, 1973) el grupo de control era capaz de reproducir con exactitud las respuestas dadas anteriormente a un cuestionario de actitudes. Por el contrario, los sujetos que registraron cambios de actitud, como consecuencia de una manipulación experimental, informaron que sus actitudes actuales eran las mismas que sus actitudes antes de la manipulación. Además, este descubrimiento surgió en un estudio (Goethals y Reckman, 1973), igual, aunque los sujetos estaban informados de que el experimentador había conservado y comprobarla sus respuestas originales, obtenidas una o dos semanas antes. Si esta falta de conciencia fue provocada por procesos internos de reducción de disonancia (Festinger, 1957), o por preocupación por auto-presentación (Baumeister, 1982; Gaes, Kalle, Tedeschi, 1978), ello implica la importancia de las experiencias de participación para la distorsión de auto-informes.

Consideraciones tales corno las suscitadas anteriormente, sugieren un número de estrategias más allá de preguntas ambiguas y minimizando los perjuicios del entrevistador para incrementar la probabilidad de auto-informes verídicos:

a) Preguntas sobre conductas que tienen alta proyección psicológica, para las personas deben ser más fácilmente recordadas.

b) Convincentes garantías de anonimato y confidencialidad, deben reducir la preocupación de la auto-presentación.

c) La posibilidad de verificación independiente debe disminuir las tendencias a negar, subrayando la inutilidad del engaño.

Aunque las inexactitudes en los datos del auto-informe son molestas, ello sólo llega a ser intolerable si falsifican conductas actuales. Hasta este punto, los auto-informes crearían un espejismo que la ciencia conductual buscaría, erróneamente, explicar. Ha sido argumentado que tales preocupaciones son exageradas. Por ejemplo, justificando su utilización de medidas de auto-informe, Fishbein y Ajzen (1974), dicen que "podría discutirse que el presente artículo tiene sólo que ver con respuestas verbales y no trata con conductas per se... sostendríamos que el uso de auto-informes va más allá de las simples respuestas verbales y proporciona una significativa y útil aproximación a la conducta per se" (p. 61). Más recientemente, Monson, Henley y Chernick (1982), han defendido el uso de criterios de auto-informes de conducta en su investigación, afirmando que "no hay razón aparente para creer que las variables que moderan las relaciones entre disposiciones y auto-informes no deban moderar las relaciones entre disposiciones y conductas actuales" (p. 392). Debe señalarse que en ningún caso los autores citan alguna evidencia que apoye sus opiniones. De hecho, 1a mayoría de los investigadores que utilizan tales medidas han reconocido simplemente una conciencia del escepticismo circundante a la realidad y validez de los datos de auto-informes" (Sobell, 1976, p. 2) y tuvieron éxito con la tarea en la mano. Pocos han descubierto los tajantes comentarios de La Piere de hace medio siglo, tan convincentes como para seguir sus implicaciones:

"El cuestionario es barato, fácil y mecánico. El estudio de la conducta humana consume tiempo, fatiga intelectualmente y se apoya para su éxito sobre la habilidad del investigador... Todavía parecería que merece más la pena hacer una astuta conjetura, considerando que es esencial medir exactamente lo que tiene más fácil comprobación..."

Fue en este contexto de aceptación general y escepticismo periódico cuando se inició el presente estudio.

La evasión de impuestos se refiere al pago de menos impuestos de los requeridos por la Ley. Con respecto a impuestos sobre la renta, la evasión ocurre, típicamente, porque los contribuyentes, o bien omiten ingresos disponibles o exageran los gastos deducibles, cuando hacen la declaración (ej. Loftus, 1985; Wallschutzky, 1984). Como tal, la evasión de impuestos es un problema conductual, que tiene un considerable impacto en la generación de ingresos públicos. En Estados Unidos, el Servicio de Ingresos Internos, estimó que sólo en 1981, las trampas en los impuestos sobre la renta costaron al Gobierno más de 81 billones de dólares, una cantidad que excedía el déficit federal para ese año (IRS, 1983).

Puesto que la evasión de impuesta es una conducta que es sensible y potencialmente incriminada, no es extraño que una reciente revisión (Kinsey, 1984), que comparó los autoinformes con las estimaciones oficiales a partir de muestra auditada entre 1965 y 1979, encontrara evidencia de sustanciales subinformes. A lo largo de 18 estudios de revisión separados, un promedio del 20% de los informantes, reconoció evadir impuestos. Por el contrario, las estimaciones del Servicio de Ingresos Internos, indicaron que la evasión de impuestos se daba en más del 35% de las declaraciones muestreadas. Pese al potencial de distorsión que tal discrepancia sugiere, casi seis de las investigaciones sobre evasión de impuestos publicadas anteriormente, han confiado exclusivamente en los auto-informes para valorar la incidencia, frecuencia y extensión de la evasión de impuestos entre sus informantes. Además, puesto que en el conjunto, sólo una de aquellas investigaciones ha tenido acceso a los registros de declarantes de impuestos (Schwartz y Orleans, 1967) y las otras (Clotfelter, 1983; Dornstein, 1976; Slemrond, 1985; Wallschutzky, 1984; Witte y Woodbury, 1983) no recogen datos de auto-informe, las relaciones entre auto-informes y registros oficiales nunca ha sido examinada empíricamente. Como consecuencia, las conclusiones sobre determinantes de la conducta individual de evasión de impuestos, se ha basado, casi exclusivamente, sobre estudios que utilizan un criterio variable de validez no demostrable.

El valor de las pasadas investigaciones sobre evasión de impuestos ha sido también limitado por su carácter ateórico. Aunque se han propuesto modelos que dan a entender que explican la conducta (ej. Groenland y Van Veldhoven, 1983; Kinsey, 1985), las variables elegidas para inclusión, surgen más en la intuición que de una teoría articulada con respecto a los determinantes de la conducta social general o desviada en particular. El mosaico de correlaciones de auto-informes de evasión de impuestos que ha sido generado por estas investigaciones, incluye actitud de tolerancia de evasión de impuestos (Tittle, 1976; Warneryd y Walerud, 1982), insatisfacción con el sistema de impuestos y su administración (Dean, Keenan y Kenney, 1979; Spicer y Lundstedt, 1976; Warneryd y Walerud, 1982), percepciones de apoyo social a la evasión de impuestos (Groenland y van Zon, 1984; Spicer y Lundstedt, 1976; Tittle, 1976; Vogel, 1974) baja percepción del riesgo de castigo (Mason y Calvin, 1978, 1984; Tittle, 1976) y disposiciones asociadas con aislamiento social (Tittle, 1976). Aunque este orden de resultados proporciona alguna dirección, el progreso en este área de información será, probablemente, contingente en evaluar la validez del auto-informe para medir la evasión de impuestos y mayor atención para las proposiciones teóricas lógicamente implicadas.

En la presente investigación, se realizó un esfuerzo para recoger tanto auto-informes como documentación objetiva de conducta de evasión, en orden a que pudiera ser valorada la comparación de los dos tipos de medida. Además, los datos fueron recogidos sobre actitudes y normas subjetivas de los informantes, para valorar la relación de la "teoría de acción razonada" (ej. Fishbein y Ajzen, 1975; Ajzen y Fishbein, 1980) para entender la evasión de impuestos.

De acuerdo con esta teoría, la conducta es una consecuencia de los propósitos de actuar en un determinado sentido. Los propósitos conductuales se sostenía estaban determinados enteramente por la suma de dos variables psicológicas: actitudes hacia la conducta en cuestión y creencias sobre las expectativas normativas de trascendencia para otros. La elegante simplicidad del modelo, deriva de su suposición de que toda otra fuente de influencia sobre la conducta está mediatizada por una de las dos variables predictoras. Además, aunque las preguntas han sido elaboradas sobre la legitimidad de esta suposición (ej. Bentler y Speckart, 1979; Schuman y Johnson, 1976; Schwartz y Tessler, 1972), el modelo ha probado la capacidad para predecir conducta en un número de marcos concurrentes (ej. Ajzen, Timko y White, 1982; Ajzen y Fishbein, 1980; Davidson y Jaccard, 1975; Kothandapani, 1971; McCarthy, 1981). Se da también el caso, sin embargo, de que los criterios conductuales utilizados en todos los estudios citados fueron derivados de auto-informes de los sujetos. En vista de las consideraciones antes mencionadas, elegimos calcular el poder predictivo del modelo con respecto tanto a autoinformes como a criterios de medida de conducta, documentados externamente.

Como parte de un estudio a largo plazo sobre evasión de impuestos, fueron entrevistados durante 1984, 155 residentes en los Países Bajos (120 hombres y 35 mujeres), que estaban incluidos en el registro fiscal en 1981 y 1982.

Se desarrolló un procedimiento más bien complicado, para identificar a los sujetos que eran evasores de impuestos y los no evasores, a partir de los registros, mientras simultáneamente, se mantenía la confidencialidad de esta información. En consulta con el Ministerio de Finanzas y la inspección de Impuestos de Rotterdam, se sacó de los registros de 1981 y 1982 un grupo de informantes potenciales. Fueron examinadas aproximadamente 3.500 declaraciones de ingresos por el personal de la Oficina de Inspección de Impuestos. De esas declaraciones fueron seleccionados dos grupos de declarantes:

a) Evasores de impuestos

Para ser así clasificada, una declaración de impuestos, tenía que cumplir dos criterios.

1. Las declaraciones de 1981 y 1982 eran evaluadas si requerían correcciones de al menos 500 florines (aproximadamente 300 dólares, en términos de estimación de poder de compra en paridad).

2. Estas declaraciones eran revisadas por segunda vez por un funcionario diferente, que era requerido para juzgar sí o no eran ambiguos los casos de ingresos declarados o deducciones no justificadas (ej. pueden haber resultado de equivocaciones en sumas o restas) o si eran "claramente intencionados".

Sólo aquellos sujetos cuyas declaraciones en lo dos años considerados fueron juzgadas "claramente intencionadas" fueron incluidos en la categoría de evasores.

b) No evasores

Esta categoría incluyó sujetos cuyas declaraciones para los años 1981 y 1982 fueron juzgadas correctas después de las dos revisiones independientes.

Utilizando estos criterios fueron identificados por la Oficina de Inspección de Impuestos, 342 evasores y 342 no evasores.

Debe observarse que las declaraciones de ingresos examinadas, no representaron una muestra al azar de residentes en Rotterdam. Más bien, fueron inicialmente seleccionados para revisión dos grupos separados de declaraciones. Uno de estos grupos constaba de los residentes para quienes las no rectificaciones o impuestos adicionales habían sido calculados en el curso normal del examen de los años 1981 ó 1982. Nuestro grupo de no evasores, por tanto, representaba el "más limpio" subconjunto de esta categoría: sujetos cuyas declaraciones, después de dos auditorías línea por línea, se encontró que no requerían rectificaciones con respecto a subdeclaración de ingresos ni deducciones injustificadas.

Por el contrario, el segundo grupo estaba compuesto enteramente por personas que habían sido ya acusados de evasión de impuestos durante los años considerados y cuyos casos habían sido ya liquidados, improtestados antes del comienzo de este estudio. Es decir, los 342 sujetos identificados a partir de los registros oficiales, ya se había conformado con las multas y había pagado los impuestos atrasados correspondientes a los dos años considerados.

Para evaluar este grupo "claramente culpable", el juicio se basó en los dos tipos de evidencia disponibles a partir de los archivos:

a) Tercera parte de documentación de ingresos no declarados y...

b) Fallos en presentar los recibos exigidos para gastos deducibles, cuando se enfrentaron, previamente, con una inspección.

Las puntuaciones de esta medida fueron registradas como cero ó "1", correspondiendo a las categorías de no evasores y evasores, respectivamente. Además, para los informantes de la categoría de evasores, se calculó el promedio de cantidad de rectificaciones para el período de dos años.

Se tomaron una serie de precauciones para proteger el anonimato de los informantes. Una vez identificado el grupo de 684 informantes potenciales, el jefe de la Oficina de Inspección de Impuestos envió los datos a los sujetos: nombres, direcciones, teléfonos e información codificada considerando la evaluación de sus declaraciones, a una tercera persona de garantía (en este caso, un Notario, que en los Países Bajos es un abogado especializado). El envío entonces a cada uno de los informantes potenciales una carta, requiriendo su colaboración en un estudio científico de las actitudes de los ciudadanos hacia el sistema de impuestos holandeses y asegurándoles que el anonimato de sus respuestas estaría garantizado. Las personas que aceptaron participar, devolvieron una tarjeta al notario y se estableció una fecha conveniente para la entrevista. Al principio de la entrevista, se explicó más ampliamente el procedimiento de recogida de datos, haciendo énfasis sobre la garantía de proteger el anonimato de los informantes. El entrevistador también explicaba que el notario facilitaría las investigaciones del equipo con información codificada, considerando alguna evasión de impuestos de los informantes durante los años 1981 y 1982. En este contexto, se subrayaron tres aspectos:

a) El inspector de Impuestos estaba legalmente restringido para utilizar tal información con el fin de volver a abrir los casos individuales o para aumentar la posibilidad de una futura auditoría a los informantes.

b) El procedimiento aseguraba que el inspector de Impuestos no podría nunca determinar cuáles de los informantes potenciales habían optado por participar en la investigación.

c) Ni el inspector de Impuestos, ni el notario, ni el grupo de investigadores podrían tener nunca acceso simultáneamente a los nombres, registros y auto-informes de los sujetos. A continuación de esta explicación, el entrevistador requería a los sujetos para que firmaran una autorización que permitiera al notario facilitar la información codificada sobre las rectificaciones de impuestos pasados, al grupo de investigación. Si daban el consentimiento, se les proporcionaba el cuestionario de investigación. Cada uno de los items del cuestionario era leído en voz alta por el informante, que estaba sentado detrás de una pantalla portátil que protegía la hoja de respuestas de la vista del entrevistador. Cuando se completaba la entrevista, el formulario de consentimiento y la hoja de respuestas eran introducidos en un sobre y enviados al notario. El notario comprobaba el formulario de consentimiento, adjuntando la información de impuestos codificada a la hoja de respuestas de los informantes, quitando el nombre de los informantes del último de los dos documentos y enviándolos a los investigadores. Cuando estuvieran completadas todas las entrevistas, el inspector de Impuestos envió la clave para descodificar la información de impuestos directamente a los investigadores.

Aunque el procedimiento aseguraba a los informantes el anonimato, también generó considerable desgaste del grupo de sujetos originalmente designados como informadores potenciales. De los 684 personas que fueron contactadas inicialmente por el inspector de Impuestos, 155 (23 %) firmaron el formulario de consentimiento y completaron la entrevista. Dado este desgaste podría discutirse que los sujetos que decidieron participar en la investigación, eran aquellos cuya conducta pasada había sido más impecable. Por el contrario, aquellos que habían ocultado algo, optaron por no participar. Hay tres razones, sin embargo, para sostener que los 155 informantes incluidos en este estudio, representaban fielmente aquellos designados inicialmente en el grupo sujeto.

Primero, casi toda la pérdida de sujetos resultó a partir de no remitir la tarjeta indicando su disposición a ser entrevistado. Sólo dos sujetos se retiraron después de este punto: uno porque emigró antes de poder ser entrevistado y otro porque rehusó firmar el formulario de consentimiento. De este modo, entre 529 no-participantes, hubo sólo una negativa que ocurriera después de que los sujetos fueran informados considerando los parámetros del estudio.

Segundo, aquellos sujetos designados por último como evasores, era casi tan probable que consintieran en participar como los que eran no evasores: 46 % de los 155 informantes eran personas identificadas como evasores, de acuerdo con el criterio definido anteriormente.

Tercero, el número de evasores participantes y el de no participantes, era bastante similar con respecto a la cantidad de correcciones calculadas contra sus declaraciones de 1981 y 1982. Por su equivalente en dólares, la media anual de rectificación para los evasores que aceptaron participar en el estudio era de 1.412 dólares, que comparada con los 1.559 dólares de los no participantes, da una diferencia que no se acerca a la significación estadística cuando evaluamos utilizando el Mann-Whitney U test.

El cuestionario administrado durante la entrevista personal, incluía un número de actitudes, normas subjetivas y medidas de personalidad, así como preguntas dirigidas a la conducta pasada de los informadores sobre evasión de impuestos.

Auto-informe de evasión de impuestos

Al final de la entrevista, se les preguntaba a los sujetos: "¿Cuándo rellenaron su declaración en 1981, declaraban con menos ingresos o incluyeron deducciones no justificadas? La pregunta se repetía entonces con referencia a las declaraciones de 1982. Por cada pregunta, una respuesta afirmativa era puntuada con "1", y una negativa con "0". Además, ya que las respuestas a los dos items estaban altamente intercorrelacionadas (r =.81, p < .001), las puntuaciones eran sumadas para producir un índice de auto-informe de dos años. La puntuación de "0" en este índice, entonces, indicaba que el informe negaba evadir impuestos declarando menos ingresos o incorporando deducciones injustificables en los dos años considerados, una puntuación de "1" indicaba reconocimiento de evasión de impuestos para uno de los dos años, y una puntuación de "2" indicaba reconocimiento de evasión de impuestos en los dos años.

Medida de actitudes

Se incluyeron tres medidas para valorar las actitudes de los informantes hacia las conductas específicas de evasión de impuestos, de interés principal. Estas medidas eran:

a) Aact: Subdeclaración de ingresos

La frase estímulo "Ocultar ingresos" fue evaluada con cinco dimensiones de adjetivos, extraídos a partir del factor evaluativo del diferencial semántico (ej. bueno-malo; justo-injusto). Sumadas las puntuaciones oscilarían entre 5-35, indicando una puntuación alta una más positiva evaluación de la conducta.

b) Aact: Deducciones falsas

La frase estímulo "Declaración de deducciones falsas" fue evaluada con el mismo continuo de cinco diferenciales semánticos tales que una puntuación alta, de nuevo, indicaba una valoración más positiva de la conducta.

c) Aact: Evasión de impuestos

Un único item en el que los informantes expresaban su opinión sobre la evasión de impuestos, estimando la conducta a lo largo de una escala de 5 puntos, que se extendía desde "muy vergonzosa" a "nada vergonzosa". Puntuaciones altas, reflejaban más tolerancia de la conducta.

Los dos multi-item medida, presentaban una satisfactoria consistencia interna con el coeficiente alfa ³ .85 (Cronbach, 1951). Además, las puntuaciones en las tres medidas estaban intercorrelacionadas significativamente (promedio r = .48, p < .001).

Medida de Normas Subjetivas

Fueron incluidas tres medidas para valorar las percepciones de los informantes, considerando la extensión y tolerancia de la evasión de impuestos entre otros significantes, así como sus estimaciones subjetivas de la probabilidad de consecuencias negativas que presentaría tal conducta.

Estas medidas eran:

a) Frecuencia percibida de evasión de impuestos

En contestación a una sola pregunta, los informantes indicaban si tenían "varios", "muy pocos" o "ninguno", parientes o amigos que evadían impuestos. Puntuaciones altas, reflejaban alta frecuencia de evasión de impuestos entre el grupo de referencia que se suponía era importante para el informante.

b) Percepción de apoyo social a la evasión de impuestos

Una sola pregunta, "¿Cómo piensa Vd. que reaccionarían las personas que conoce, si Vd. evadiera impuestos?", se contestaba valorando la acción esperada desde "negativa" a "neutral" a "positiva". Puntuaciones altas indicaban débiles expectativas de desaprobación por realizar evasión de impuestos.

c) Percepción de consecuencias

Cuatro items de medida, diseñados después del instrumento desarrollado por Grasmick y sus colegas (Grasmick y Green, 1980; Scott y Grasmick, 1981), valorando la inclinación de los informantes a inhibir conducta ilegal en función de creencias personales, considerando la certeza y severidad de castigo anticipado. Los informantes estimaban la probabilidad de ser sorprendidos y la severidad de las multas asociadas, para dos tipos de evasión de impuestos, a lo largo de 5 puntos. La estimación "seguridad de ser sorprendido" era multiplicada por la estimación de "severidad del castigo" para cada par de preguntas Y los dos productos se sumaban para producir una puntuación de los informantes donde se medía la percepción de las consecuencias. Puntuaciones altas reflejaban la percepción de riesgo relativamente bajo.

Las intercorrelaciones entre puntuaciones en las tres medidas eran uniformemente significativas (r = .30, p < .001), aunque menos fuerte que aquellas obtenidas para las variables de actitud.

Medidas de personalidad

Se incluyeron medidas de tres disposiciones generalizadas, ya que las pasadas investigaciones indicaban que aumentaban la posibilidad de que los sujetos se encuadraran en algunos tipos de conducta desviada.

Estas medidas eran:

a) Alienación

Se ha sostenido que una sensación de alienación de otros, con sentimientos generalizados de insatisfacción con la vida NI pesimismo sobre el futuro, aumenta la probabilidad de desviación, por minimizar los problemas personales respecto a la propiedad de sus acciones (ej. Jessor, Hanson, G raves y Jessor, 1968). La medida estaba compuesta por nueve declaraciones, presentadas en un formato de respuesta "acuerdo-desacuerdo" que fue sacado de la escala de Srole (1956) (ej. "la vida es peor para gente como yo", "no puedes contar con la gente en estos días") y se puntuaba de tal forma que las puntuaciones altas estaban asociadas con los sentimientos más pronunciados de alienación.

b) Tolerancia de conducta ilegal

Diez items tipo Likert, sacados de la medida de actitud hacia la ley de Rundquist y Sletto's (1936) (ej. "una persona debe obedecer sólo aquellas leyes que parecen razonables"). Las puntuaciones altas reflejaban menos respeto hacia la ley y el sistema de administración de justicia, así como mayor tolerancia para las trasgresiones.

c) Orientación competitiva

Alguna investigación pasada indica que las diferencias individuales fidedignas no sólo se obtienen en estas características, pero que esas diferencias influencian las elecciones de conducta (ej. Kelley y Stahelski, 1970). En este contexto, una competitividad orientada individualmente puede ser especialmente sensible para buscar aumento de ventajas personales a través de la evasión de impuestos. La palabra estímulo "competición" se estimó con cinco adjetivos bipolares, extraídos del factor evaluativo del diferencial semántico. Puntuaciones altas indicaban una evaluación más positiva de la palabra estímulo.

Las puntuaciones en las tres medidas de personalidad, mostraban modestas, pero significativas intercorrelaciones (r = .20, p < .05). Los coeficientes alfa para las tres escalas eran .82, .62 y .94, respectivamente.

Las correlaciones obtenidas entre las puntuaciones de auto-informes y las puntuaciones de conducta de evasión medidas con documentos, eran uniformemente insignificantes.

Cuando los auto-informes de los sujetos para 1981, fueron correlacionados con la cantidad de correcciones calculadas para ese año después de haber auditado sus declaraciones, el coeficiente obtenido fue de .03. Cuando se llevó a cabo el mismo análisis para los datos de 1982, el coeficiente resultante fue - .09. Cuando se combinaron los auto-informes dentro del índice de los 2 años, las puntuaciones en este índice no correlacionaron tampoco con el verdadero status de los informantes como evasores o no evasores durante ese período (r = .06) ni con la magnitud del promedio de correcciones post auditoría que les fue exigido para esos años (r = -.03). Simplemente, no había evidencia de correspondencia entre auto-informes y registros oficiales en estos datos.

El análisis de la frecuencia de sobre y subdeclaración de evasión de impuesto sobre la renta, indicaba que ambos tipos de discrepancias contribuían a reducir la correlación entre autoinformes y conducta real, la subdeclaración era mucho más frecuente. El veinte por ciento de los no evasores informaron, haber evadido impuestos durante los años considerados, mientras el 72% de los evasores negaron haber evadido impuestos en cada año. El alcance de la negación de haber evadido impuestos en el pasado, se reveló cuando fueron examinados los auto-informes de los más flagrantes evasores. Entre los 57 sujetos cuyas auditorías resultaron con rectificaciones de más de 1.000 florines (aproximadamente $ 600 estimado en términos de paridad), en 1981 y 1982, más del 70% negaron alguna falsificación de ingresos o deducciones injustificadas en sus declaraciones para cada año.2

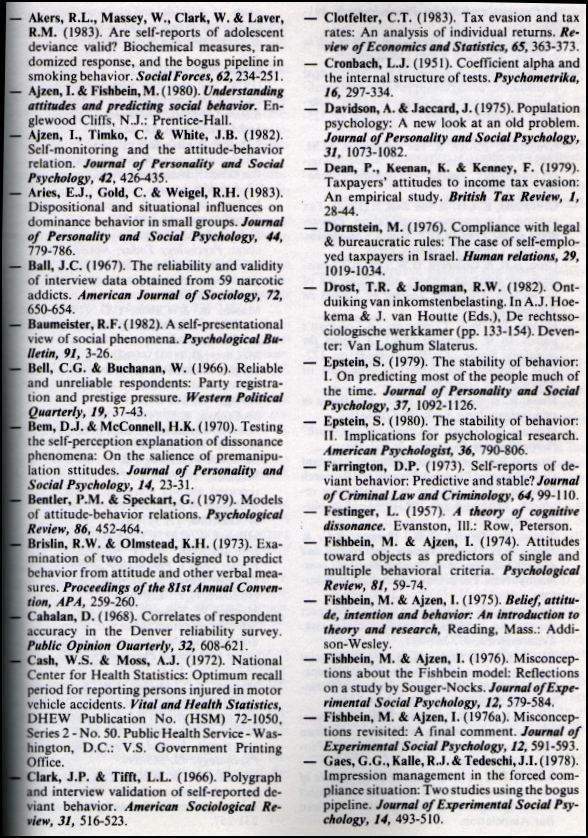

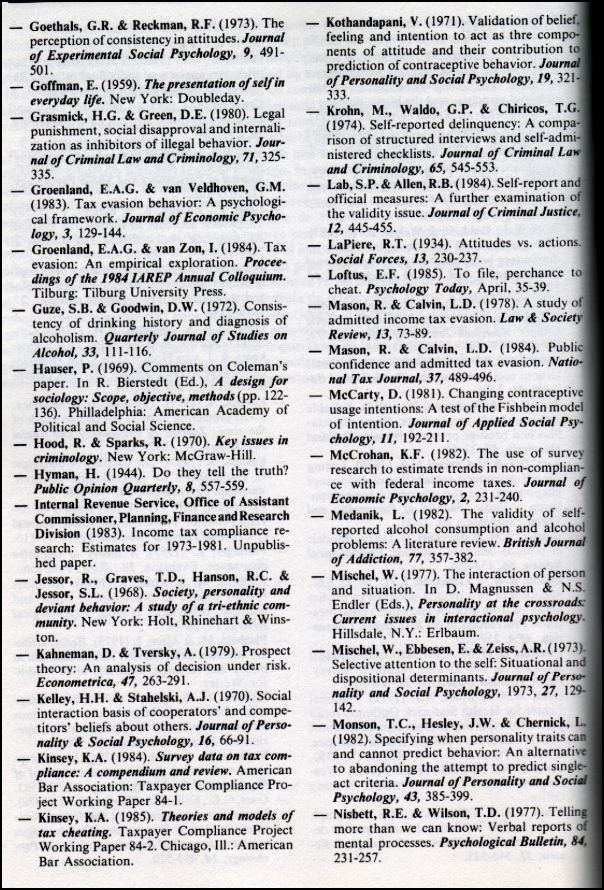

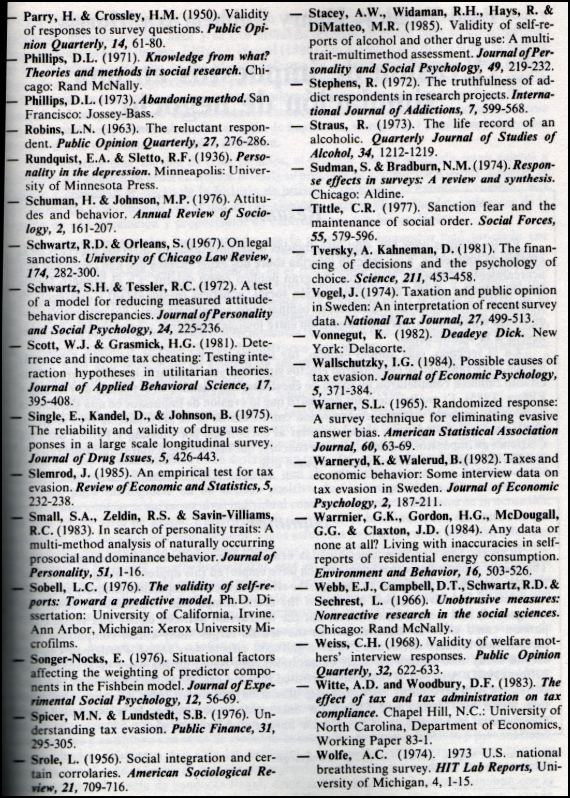

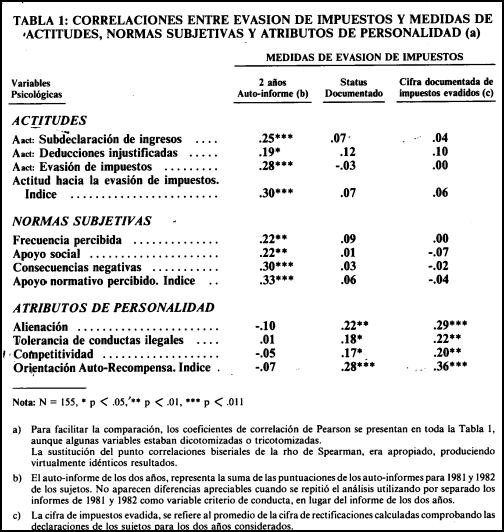

Los resultados pertinentes para un examen de las correlaciones de auto-informes y documentos oficiales de evasión de impuestos se presentan en la Tabla 1.

El muestreo de estos coeficientes de correlación indican el poder diferencial de las variables psicológicas para predecir resultados de auto-informes y conducta real. Las tres medidas Aact y las tres medidas subjetivas de normas están correlacionadas significativamente con los auto-informes de evasión de impuestos, pero ninguna de las correlaciones entre alguna de esas seis medidas y el status real de evasión de los informantes o el promedio de cantidad de correcciones requeridas a la vista de sus declaraciones, se aproxima a la significación estadística. Por el contrario, las puntuaciones sobre las disposiciones generalizadas de personalidad estaban correlacionadas significativamente con las puntuaciones en las medidas de evasión de impuestos derivadas de los registros oficiales, pero no con los auto-informes de los sujetos.

Para simplificar de nuevo los datos, las tres medidas intercorrelacionadas Aact fueron combinadas dentro de un índice compuesto de Actitudes hacia Evasión de Impuestos, dando igual peso a cada componente de la medida. De la misma forma, las tres variables de normas subjetivas y las tres variables de personalidad, se combinaron para crear índices de la Percepción de Apoyo Normativo y una Orientación de Auto-Recompensa, respectivamente. El examen de los coeficientes de correlación pertinentes, presentado! en la Tabla 1, indican que la construcción de índices compuestos intensificaba la anteriormente descrita muestra de resultados. El índice Aact y el índice de Percepción de Apoyo Normativo, mostraban correlaciones significativas con los auto-informes, pero no con las puntuaciones en cualquiera de las medidas de conducta real. El modelo contrario surge con respecto a las correlaciones entre puntuaciones del índice de Orientación de Auto-recompensa y las tres variables criterio de conducta.

Los resultados de esta investigación proporcionan pocas bases para la confianza, considerando la validez de los auto-informes, especialmente, cuando aquellos informes se dirigen hacia una conducta socialmente condenada. Se obtuvieron correlaciones insignificantes entre auto-informes de evasión de impuestos y resultados medidos con documentos, a pesar de que las circunstancias que rodeaban la obtención de los datos de auto-informes eran adecuadas para conseguir una exacta descripción de la conducta pasada: la conducta en cuestión era probablemente bastante importante para los informantes 3, complicadas garantías protegían el anonimato de los sujetos, las responsabilidades fiscales reales de los sujetos habían sido ya expuestas y resueltas sin protesta, y los informantes mostraron casi uniforme acuerdo para participar en la investigación una vez que los propósitos y las garantías les fueron explicadas. Como mínimo, los resultados subrayan la importancia de superar la casi total dependencia de los autoinformes, que ha caracterizado las investigaciones pasadas sobre evasión de impuestos. Más generalmente, estos hallazgos sugieren la dificultad para obtener auto-informes exactos que impliquen información personalmente sensible y, quizás, la prudente advertencia de Hauser (1969 p. 127), de que "es inadecuada medida, más que inadecuado concepto o hipótesis lo que ha acosado a los investigadores sociales e impedido explicaciones completas de las varianzas con las que están interesados".

Ya que los auto-informes es improbable que desaparezcan del arsenal metodológico de las ciencias sociales, parecen apropiadas dos recomendaciones. La primera, la confusión interpretativa puede ser evitada si la evidencia explícita de la validez de las medidas de auto-informes empleada, se establece como una precondición para la publicación. Segundo, los investigadores inclinados a utilizar auto-informes deben prestar atención con más vigor a métodos nuevos para aumentar la veracidad de tales medidas (ej. recompensas por exactitud). Aunque se han sugerido un número de procedimientos (ej. McCroban, 1982; Warner, 1965), para minimizar la distorsión, "se han hecho insuficientes investigaciones para especificar en casos particulares cuánto efecto tendrían estos procedimientos" (Sudman y Bradburn, 1974, p. 85).

El presente estudio también representa un reto para hacer valer (ej. Fishbein y Ajzen, 1974; Monson y col. 1982) que las variables que predicen la conducta auto-informada, predecirán objetivamente resultados medidos de conducta. Más bien, el modelo de resultados obtenido indica que eligiendo diferentes tipos de criterios de medida de conducta, puede tener serias consecuencias con respecto al poder predictivo mostrado por los distintos grupos de variables explicativas. Estas consecuencias son evidentes cuando se considera la utilidad de la teoría de acción razonada (Ajzen y Fishbein, 1980; Fishbein y Ajzen, 1975).

Las medidas Aact y normas subjetivas, que han predicho con éxito los criterios de conducta auto-informada en varios tipos de investigación pasada (ej. Ajzen y Fishbein, 1980), muestran aquí un éxito similar. De hecho, si sólo hubieran sido incluidos en el presente estudio los autoinformes de evasión de impuestos, el modelo de correlaciones obtenido habría sido completamente consistente con las implicaciones de la teoría. Sin embargo, ninguna de estas mismas medidas Aact o normas subjetivas estaba correlacionada significativamente con el status real de evasión de impuestos de los sujetos o con la cantidad de rectificaciones calculadas.

Una complicación que se presenta en la interpretación de estos resultados implica, determinar el grado en el cual se espera que la teoría de acción razonada prediga la conducta real. En el anterior estadio de este desarrollo, Songer-Nocks (1976), criticó el esquema teórico, argumentando que las variables situacionales (experiencia anterior con la conducta y postura motivacional) podrían atenuar el poder de las medidas de Aact y normas subjetivas para predecir la conducta real. En respuesta, Fishbein y Ajzen (1976, 1976 a), intentaron corregir la que consideraban fundamental equivocación sobre el modelo teórico y sus implicaciones. Sostuvieron que la preocupación central del modelo era la predicción de las intenciones de conducta de los sujetos, lo que podría, o no podía estar relacionado con la conducta real. Desde esta perspectiva, "es inapropiado ir directamente de actitudes y normas subjetivas hacia conducta" (Fishbein y Ajzen, 1976 a, p. 591) y Ia validez del modelo descansa no en su habilidad para predecir la conducta, sino sólo sobre su habilidad para predecir intenciones" (Fishbein y Ajzen, 1976, p. 584). En 1976, entonces, apareció que la tarea del modelo era predecir lo que la gente dice que hará en una situación dada, en un momento dado.

Como modelo inicial desarrollado dentro de la teoría de la acción razonada, sin embargo, se estableció una orden más ambiciosa:

"La teoría que describiremos, está diseñada para explicar virtualmente cualquier conducta humana" (Ajzen y Fishbein, 1980, p. 4).

"Ella (la teoría de acción razonada), identifica un pequeño grupo de conceptos, los cuales se asume dan cuenta de las relaciones (o falta de relaciones) entre cualquier variable externa y cualquier clase de conducta que está bajo el control volitivo del sujeto". (Ajzen y Fishbein, 1980, p. 9).

Es aleccionador observar que en su más reciente libro (Ajzen y Fishbein, 1980), los autores dedican sólo una página a la discusión de la validez de los auto-informes de conducta. Aunque señalan que los auto-informes son obviamente inadecuados si existen fuertes razones para sospechar de su exactitud" (Ajzen y Fishbein, 1980, p. 38), no sugieren algunas condiciones que podrían producir tal recelo. Además, como la teoría no se preocupa mucho de las intenciones de conducta, sino más bien "preocupada con la predicción y entendimiento de la conducta humana" (Ajzen y Fishbein, 1980, p. 4), los presentes resultados sugieren que las futuras investigaciones debería incluir datos de conducta derivados de otras fuentes distintas de los auto-informes.

Queda menos claro por qué las variables Aact y normas subjetivas correlacionaban con auto-informes, pero no con la conducta real. Ya que los items utilizados para medir ambas variables predictoras, se dirigían explícitamente sobre el asunto de la evasión de impuesto, puede que haya equivocación sugiriendo a los informantes a dar cuenta de una autopresentación internamente consistente.

Los sujetos que reconocieron la evasión, entonces, pueden haber tendido a dar cuenta de actitudes tolerantes hacia la conducta y percepciones de que es una práctica extendida, corno justificaciones parciales para sus acciones. Las negativas de evasión pueden producir de forma similar consistentes "paquetes- de cogniciones relacionadas (ej. actitudes intolerantes y exposición limitada para evasores), a pesar de la relación de tales actitudes y normas percibidas con la conducta real pasada.

En contraste con las variables Aact y normas subjetivas, se obtuvieron correlaciones significativas entre conducta real de evasión de impuestos y los tres grupos de medidas valorando atributos disposicionales más generalizados; medidas que se referían de forma poco explícita al tema de evasión de impuestos. Sin embargo, la falta de correlación con la conducta auto-informada puede indicar simplemente que el contenido de los items de personalidad no incitaban auto-presentaciones internamente consistentes, porque su relación con la evasión de impuestos era menos, obvia, las explicaciones del vínculo personalidad-conducta observadas aquí, también merecen consideración.

Una posible interpretación de estos hallazgos, deriva de varios estudios que han enfatizado que mientras las variables de personalidad no predecirán acciones simples, predecirán criterios multi-acción o el patrón total de conductas motivacionalmente relacionadas manifestadas por el sujeto, ambas a través de contextos situacionales (ej. Epstein, 1979, 1980; Small, Zeldin y Savin-Williams, 1983), y dentro de una situación dada (ej. Aries, Gold y Weigel, 1983). En el presente estudio, la medida de evasión de impuestos puede ser conceptualizada más apropiadamente como un criterio de acción-múltiple: una puntuación resultado de conducta, refleja los efectos acumulados de varios actos distintos, con respecto a declaración de los propios ingresos y deducciones, en el proceso de rellenar dos declaraciones de impuestos separadas. En este sentido, la medida de evasión de impuestos representa el tipo de variable de conducta criterio que podría utilizarse para manifestar el vínculo con constructos de personalidad. A partir de una perspectiva ligeramente diferente, otros (ej. Mischel, 1977; Mischel, Ebbesen y Zeiss, 1973; Monsol y col. 1982), han sostenido que las características de personalidad estarán fuertemente correlacionadas con la conducta cuanto hay:

a) relativamente pocas coacciones situacionales sobre la conducta y

b) se considera apropiada una amplia serie de acciones en el enfrentamiento con la situación.

El hecho de rellenar una declaración, parece compatible con estas condiciones: la información recogida y los procesos de declaración oficial son en gran parte confidenciales, las bajas probabilidades de hacer falsificaciones descubiertas o seriamente castigadas han sido ya publicadas, y los límites que separan habilidad de engaño son confusos. En consecuencia, el rellenar una declaración de impuestos puede no constituir una situación que elicite "acciones razonadas", sino más bien una conducta mediatizada por disposiciones personales que ejercen su influencia organizativa sin activar controles conscientes.

Por otra parte, demasiada varianza de conducta permanece sin explicar para sostener que las medidas de personalidad utilizadas aquí son una explicación suficiente de la conducta de evasión de impuestos manifestada. Sin embargo, la magnitud de las correlaciones podría ser aumentada en futuras investigaciones, perfeccionando los procedimientos utilizados para valorar la orientación de personalidad para auto-recompensa, esquemas teóricos convincentes, incorporarán, probablemente una amplia serie de variables predictoras. Alguna de estas variables puede enfocarse a otros componentes pertinentes de la experiencia psicológica del evasor (ej. creencias de que la falsificación es el único camino para evitar un sobrepago). El poder teórico, sin embargo, puede depender en gran parte de la capacidad para articular y valorar las condiciones sociales que también influyen en las tendencias de evasión de impuestos (ej. el alcance de la deuda fiscal del sujeto después de retenciones, acceso a pago efectivo por trabajo propio, oportunidad para detallar deducciones). Sin embargo, queda por desarrollar una teoría social psicológica convincente, los presentes resultados sugieren que las variables de personalidad pueden representar elementos importantes de tales esquemas explicativos y que los tests empíricos de proposiciones teóricas pueden evitar la dependencia de las medidas de auto-informes de conducta de evasión de impuestos.