ARTICULOS

Resumen Los efectos de la injusticia y la comparación social en la evasión

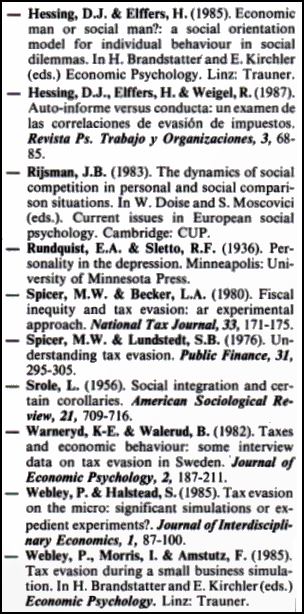

Los determinantes de la evasión de impuestos en un marco experimental Bibliografía

En los últimos años han sido investigados experimentalmente diversos aspectos de la evasión de impuestos. Este artículo informa sobre dos experimentos que han empleado este acercamiento utilizando miembros del gran público como sujetos. En el primero fueron investigados los efectos de la comparación social, injusticia (desigualdad) y existencia de auditorías. Ninguna de las situaciones de comparación social (personal y por categoría) tiene un efecto significativo, pero la integración entre justicia (igualdad) y comparación social se acerca a la significación.

En el segundo, más amplio estudio, fue investigada la comparación social con más detalle, pero tampoco se encontraron efectos significativos. Los participantes en el segundo estudio también completaron un juego de cuestionarios, basados en el trabajo de Hessing y Elffers (1985). El análisis de éstos demostró que la evasión de impuestos en una simulación de pequeño negocio estaba correlacionada con atributos de la personalidad (ej.: enajenación), pero no actitudes, un modelo similar al encontrado por Hessing y Elffers; para las evasiones de impuestos documentales. Se concluye que las investigaciones experimentales de evasión de impuestos pueden jugar un papel útil.

In recent years various aspects of tax evasion have been investigated experimentally. This paper reports two experiments which have employed this approach using members of the general public as subjects. In the first, the effects of social comparison, inequity and audit occurrence were investigated. Neither of the social comparison situations (personal and categorical) had a significant effect, but the interaction between equity and social comparison came close to significance. In the second larger study social comparison was investigated in more detail but still no significant effects were found. Participants in the second study also completed a set of questionnaires based on the work of Hessing and Elffers (1985). Analysis of these demonstrated that tax evasion in the shop simulation was correlated with personality attributes (e.g. alienation) but not attitudes, a pattern similar to that found by Hessing and Elffers for documented tax evasion. It is concluded that experimental investigations of tax evasion have a useful role to play.

La evasión de impuestos ha sido objeto de considerable interés para economistas y psicólogos durante muchos años y se han utilizado diversos métodos para su investigación. Pero, recientemente, Hessing, Elffers y Weigel (1986) han manifestado dudas sobre la validez de los estudios en los que se usa el auto-informe de evasión de impuestos como medida dependiente. Su propia aproximación, para obtener información sobre documentos de evasión de impuestos es muy valiosa, pero es extremadamente larga e imposible de realizar sin una excepcional cooperación de las autoridades fiscales. Una alternativa potencialmente válida son los estudios experimentales sobre evasión de impuestos, siempre que puedan ser superados algunos de los problemas de validez ecológica.

Este informe describe dos de tales estudios, el primero que ha utilizado como sujetos a miembros del público en general. Ambos investigan procesos de comparación social. Además, el Estudio 1 considera el efecto de la historia de justicia y revisión y el Estudio 2 combina una aproximación experimental con el uso de cuestionarios para explorar los determinantes de la evasión en una simulación y proporciona un control sobre validez ecológica.

Las encuestas sociales han mostrado que la evasión de impuestos está asociada por sentimientos de injusticia (Spicer y Lundstedt, 1976; Warneryd y Walerud, 1982). La idea que subyace es que la percepción de diferencias en el tratamiento fiscal entre uno mismo y otro conduce a sentimientos de injusticia y que estos sentimientos dan lugar a conductas que restaurarán una relación equitativa. Claramente, no podemos estar seguros a partir de la encuesta de trabajo si la información sobre sentimientos de injusticia son simples racionalizaciones de la evasión de impuestos o determinantes reales para ella. La evidencia experimental es ambigua. Spicer y Becker (1980) demostraron que un tratamiento fiscal desfavorable conducía a un alto porcentaje de evasión de impuestos y un tratamiento favorable tenía el efecto contrario. Sin embargo, Webley, Morris, Amstutz (1985), en una simulación más realista y menos transparente, fallaron en la réplica de este efecto.

El Estudio 1 examina este nuevo resultado. Implícito en la idea de justicia, es la noción de comparar la posición de otras personas con uno mismo. En el estudio de Webley y colaboradores, esta noción fue incorporada para investigar el efecto de feedback en la actuación. Aunque Webley y colaboradores no lo describieron como tal, esto es de hecho una situación de comparación social. Rijsman (1983) sostiene que en estas situaciones, las personas están motivadas para distinguirse en un sentido positivo de sus competidores. De acuerdo con Rijsman, una comparación en un nivel individual conduce a diferentes cambios en la actuación que una en un nivel de grupo. Empíricamente, en un nivel individual, los encuestados que estaban en una posición superior, hicieron pocos esfuerzos para mejorar su posición, mientras que aquellos que estaban en condiciones inferiores o iguales trataron de mejorar su actuación. En un nivel de categoría, ocurre lo contrario, esto es, los cambios en el cumplimiento son más importantes en los sujetos de condición superior. Puesto que no se esperan diferencias teóricas en condiciones iguales o inferiores, únicamente se utilizaron en el Estudio 1 la última y una condición superior, junto con una sencilla manipulación de justicia.

El Estudio 2 investiga además la comparación social, considerando los tres niveles de comparación (superior, igual e inferior). Más crucialmente se usa el trabajo de Hessing y Elffers (1985), como una base para explorar la validez ecológica de los estudios experimentales de evasión de impuestos. Brevemente, Hessing y Elffers, identificaron dos grupos de individuos: uno comprendía a personas que habían sido acusadas de evasión de impuestos y cuyos casos habían sido liquidados, el otro comprendía personas que habían sido cuidadosamente auditados y se comprobó que habían hecho una exacta declaración de ingresos. Los sujetos fueron entrevistados y se obtuvo una serie de medidas de actitudes, normas subjetivas y personalidad. Sus resultados mostraron que sólo las actitudes y las normas subjetivas, estaban correlacionadas con el auto-informe de evasión de impuestos y que sólo las medidas de personalidad (enajenación, tolerancia de conducta ilegal, orientación competitiva) correlacionaban con la evasión de impuestos documentada. Hessing y Elffers concluyen, entre otras cosas, que la investigación futura debería incluir datos recogidos de fuentes distintas al auto-informe. Si la evasión de impuestos encontrada en un marco experimental tiene los mismos predictores que la evasión de impuestos documentada, entonces las simulaciones tienen un importante papel a jugar en la comprensión de esta conducta. El Estudio 2 investiga esta cuestión.

Sujetos

Cuarenta y ocho miembros del gran público. Los sujetos fueron examinados en muchos grupos, uno o de dos en dos, en varias situaciones. Todos los sujetos recibieron refrescos y º1 por su colaboración. La mayoría fueron contactados inicialmente por amigos.

Modelo

Fueron investigadas cuatro variables: justicia (equidad) (tres niveles), tipo de comparación social (individual, por categoría), naturaleza de la comparación (igual, superior) y auditorías realizadas (períodos 1, 4, 7 y 11). Las medidas dependientes fueron el porcentaje total de ingresos subdeclarados y el número de períodos en los cuales los ingresos fueron subdeclarados.

En condiciones de equidad (justicia), los sujetos fueron informados que habrían recibido todos de entrada una subvención libre de impuestos de º2,200. Sin embargo, en la condición de desigualdad (injusticia) negativa fueron informados que el promedio de la subvención era º3,600, en la condición de equidad que el promedio de subvención (rebaja) era igual que el suyo y en la condición de desigualdad positiva que el promedio de subvención era º800. Para hacer esta información más interesante a los participantes, la subvención (o rebaja) fue continuada en el segundo y tercer años. Aunque las cantidades recibidas disminuyeron durante los años, su posición relativa para el promedio de subvención no cambió.

En las condiciones de comparación social personal, los participantes fueron informados que su declaración sería comparada con la de su competidor directo. En las condiciones de comparación social por categoría, la declaración de la cooperativa a la que los individuos habían sido asignados era comparada con la de otra cooperativa. Estas comparaciones fueron en realidad ficticias. Los participantes fueron informados que tenían cualquiera de ellos declaraciones tan buenas o mejores que. las de la persona/grupo con los cuales estaban siendo comparados.

Los sujetos fueron informados de que tendrían lugar auditorías al azar, pero no se dio información explícita sobre la frecuencia de las auditorías. Cada sujeto fue auditado una vez. Las auditorías tuvieron lugar cada una en el 1º, 4º, 7º u 11º período.

Procedimiento

La primera parte del estudio consistió en una simulación de tienda, en la cual emplearon alrededor de 40 minutos. A continuación los sujetos completaron dos breves cuestionarios.

Después de alguna información introductoria sobre cómo manejar el ordenador, los sujetos leían las instrucciones siguientes de la pantalla (se dio también una versión escrita para referencia).

Esta es una simulación producida por Robben's Business Research para investigar la conducta en pequeños negocios. Se imagina que usted se establece como comerciante. Tendrá que tomar una serie de decisiones durante un período de tres años. Por ejemplo, tendrá que decidir sobre el precio de venta de sus productos (bebidas no alcohólicas y alcohólicas), si desea comprar alguna información adicional, o si hacer propaganda o no. Tendrá también que declarar sus ingresos y pagar los impuestos sobre la cantidad declarada. Como subsidio gubernamental, usted recibirá, de entrada, una cifra libre de impuestos de º2,200 en el primer año de su negocio. Cada participante recibirá una subvención, como promedio de º EQ. (El valor de EQ, obviamente, variaba de acuerdo con la condición.)

Su propósito en esta simulación es dirigir su negocio con el mayor éxito posible.

Su declaración será comparada con la de su directo competidor, llamado Paul's. El propietario de esta tienda es, de hecho, otro participante en esta simulación. Los datos de esta persona fueron recogidos en una ocasión anterior. Todos los datos relevantes están archivados en este ordenador, para poder ser fácilmente comparados con los suyos. (Obviamente, en la condición de comparación de categorías este párrafo se refería a cooperativas.)

Cada año se dividió en cuatro partes: Primavera, Verano, Otoño e Invierno. Cada trimestre se le requerirá para hacer cuatro cosas. Esto es:

1. Decidir si o no desea comprar información, y si es así, de qué tipo.

2. Decidir si o no desea hacer publicidad para este trimestre, y si es así, cuánto gastará en ello.

3. Marcar los precios de los productos que vende en ese trimestre.

4. Hacer la declaración de ingresos.

Información

La información es de seis clases y cuesta º 50 por "bit". Usted puede comprar sólo un "bit" de información por trimestre. Está disponible la siguiente información:

1. Estudio de mercado sobre consumidores.

2. Previsiones de posibles cambios en impuestos.

3. Previsiones de tendencias en el mercado.

4. Estudios de agencias sobre eficacia de publicidad.

5. Estudios de los efectos estacionales sobre las ventas.

6. Indice de precios en negocios de venta al por menor.

Costes: º 100 por unidad. Usted puede comprar cinco unidades por trimestre.

Usted puede cargar cuanto desee el precio de un producto, pero para precios altos obtendrá muy pocos clientes y para precios bajos no podrá enfrentarse con la demanda.

En esta línea, tenemos marcado un mínimo y un máximo precio para cada producto. Sus precios de venta tienen que ser marcados dentro de estos baremos.

Al final de cada trimestre se calcularán sus ingresos totales. Se le pedirá un informe de sus ingresos disponibles para ese trimestre (ingresos menos costes de publicidad y de información). El tipo aplicable durante la simulación será del 35%. De vez en cuando, se le realizará una auditoría, de acuerdo con una muestra aleatoria. Si usted sale en esa muestra aleatoria, será auditado. Si usted entonces declara menos ingresos, sólo para este período, tendrá que pagar la cantidad adeudada por impuestos más una multa. La cantidad máxima de la multa está completamente bajo la decisión del inspector de impuestos.

La simulación comienza. Por su interés, resumiremos las diferentes decisiones que tiene que tomar en cada trimestre. Primero, tiene que decidir si desea comprar información. Segundo, tiene que decidir si desea hacer publicidad o no. Tercero, tiene que marcar sus precios de venta. Cuarto, se le pedirá su declaración de ingresos. Puede consultar las instrucciones escritas siempre que lo necesite.

En cada período los sujetos serían requeridos para tomar las cuatro decisiones mencionadas antes. Por ejemplo, en un período un sujeto podría pagar por información sobre los efectos estacionales en las ventas, comprar dos unidades de publicidad (a º 80 una unidad) y entonces marcar su precio para bebidas no alcohólicas en 30 p. y las alcohólicas a º 6.

Lo siguiente sería recogerlo en la pantalla.

Estos son los resultados de sus ventas en el verano del tercer año.

Es el tercer año, verano. Su balance este verano es como sigue:

¿Qué cantidad de ingresos sujetos a impuestos desea usted declarar?

Después de que los sujetos han hecho su declaración de ingresos, había una pausa. Los sujetos entonces eran informados de si habían sido auditados o no, sus ingresos brutos, sus ingresos netos y multas totales hasta la fecha, y entonces comenzaba el siguiente período.

Los datos fueron analizados utilizando dos triadas de análisis de varianza. Para el porcentaje de ingresos subdeclarados no hubo resultados significativos. En la frecuencia de subdeclaraciones, la interacción entre condición de justicia y tipo de comparación (personal, categorías), se acerca a la significación. (F = 3.04, d.f. = 2,36, valor crítico de F = 3,32). (Ver Tabla 1)

Para examinar los efectos de ser auditados, fueron comparadas las declaraciones antes y después de la auditoría, usando t-ests. No se encontraron diferencias significativas. Un análisis de varianza mixto 2 X 3 X 4 con tipos de comparación (2 niveles) y existencia de auditoría (4 niveles), tanto entre factores de grupo y año (3 niveles) como dentro de factores de grupos, no encontró efectos significativos en la frecuencia de subdeclaraciones, sin embargo, haber sido auditado en el primer año, daba como resultado menor evasión. (Ver Tabla 2.)

Los resultados de este experimento sugieren que la equidad (Justicia) puede no influir la evasión de impuestos, y está en línea con los hallazgos de Webley y colaboradores (1985). Esto significa que la encuesta y los datos experimentales sobre equidad y evasión de impuestos no van unidos. Esto es actualmente estimulado desde que Hessing y Elffers (1985) encontraron que la justicia impositiva estaba sólo correlacionada con el auto-informe de evasión y no con los documentos reales. Sin embargo, parte de las razones para no haber encontrado un efecto de equidad es indudablemente debido a la dificultad de inducir sentimientos de desigualdad (injusticia) experimentalmente. Sólo diez sujetos observaron una diferencia entre su subvención y el promedio de subvención y la mayoría de los sujetos dijo haber prestado poca atención a la información sobre subsidios. Por tanto, la variable equidad, claramente no fue suficientemente remarcada.

La comparación social no tuvo un efecto significativo. Esto no puede ser atribuido a débiles manipulaciones. En el cuestionario post-experimental, la mayoría de los sujetos indicaron que la comparación de su declaración con otras no era muy importante, aunque algunos dijeron que evocaba sentimientos competitivos en ellos.

Quizá el aspecto más importante de este estudio fue que se realizó sobre una muestra no estudiante y preparó el terreno para el segundo estudio, en el que se examinó la validez ecológica de los estudios experimentales sobre evasión.

Sujetos

Setenta y dos miembros del gran público, reclutados mediante un folleto en el que se les invitaba a participar en una simulación de pequeño negocio. Los sujetos fueron examinados individualmente en la sala de una residencia universitaria.

Modelo

Fueron investigadas experimentalmente dos variables: tipo de comparación social (personal, por categorías) y naturaleza de la comparación (inferior, igual, superior). Además, los cuestionarios fueron enviados algunos meses después de que el experimento había sido completado, para obtener actitudes, normas sociales y medidas de personalidad.

Procedimiento

La simulación de computador fue casi idéntica a la del Estudio 1, añadiendo una condición de comparación social inferior. El cuestionario fue enviado a los 72 sujetos, 64 devolvieron los cuestionarios rellenos, una respuesta del 89 %. El cuestionario fue dividido en tres partes. La primera combinaba una medida de enajenación basada en la escala de Srole (1956) (por ejemplo: "La mayoría de las personas realmente no le preocupa lo que le ocurra a su compañero") con diez items sacados de la medida de actitudes hacia la ley de Rundquist y Sletto (1936) (por ejemplo: "Las decisiones de los jueces son casi siempre justas"). Las diecinueve declaraciones estaban presentadas en un formato muy de acuerdo-muy en desacuerdo, con cinco categorías de respuesta. La segunda comprendía tres palabras/frases que habían sido estimadas en cinco adjetivos bipolares, sacados del factor evaluativo del diferencial semántico.

Las palabras/frases eran "competencia", "haciendo deducciones falsas en una declaración de ingresos", y "ocultado ingresos en la declaración".

La parte final medía el auto-informe de evasión de impuestos. (¿Cuándo rellenó su declaración de impuestos 1983/84, rebajó sus ingresos o aplicó alguna deducción injustificada?), y percibía apoyo social para evasión de impuestos (una pregunta tomada de Hessing, Elffers y Weigel, 1986).

Resultados

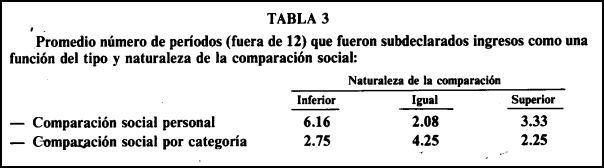

Los datos de la simulación fueron analizados utilizando un análisis de varianza mixto 2 X 3 X 3, con tipo de comparación (2 tipos), naturaleza de la comparación (3 niveles) tanto entre grupos de factores y año (1, 2 ó 3) como dentro de los grupos de factores. Ni para el porcentaje de ingresos subdeclarados ni para la frecuencia de subdeclaraciones se encontraron resultados significativos. (Ver Tabla 3.)

Aunque los resultados de la simulación no fueron significativos, el modelo de resultados es muy similar al del Estudio 1. Esto sugiere que debe realizarse un estudio más amplio para demostrar el efecto de la comparación social.

Fue destacable que el nivel de evasión en éste y en el estudio previo fue mucho más reducido que en la anterior simulación (43 de los 72 sujetos fueron completamente honestos). Esto se debe probablemente al hecho de que la declaración de impuestos estaba incluida en la simulación de negocio (y el propósito del experimento, por tanto, no era obvio) y, que al ser los sujetos miembros del gran público, tomaron el estudio más en serio que los estudiantes.

Que las medidas que pronostican la evasión de impuestos en la simulación, sean similares a las que se encontraron para pronosticar evasiones de impuestos documentales (ver Hessing y Elffers , 1985), es extremadamente estimulante y presta credibilidad a los estudios simulados. La única variable "personalidad" que no correlacionó significativamente fue valores de "competición". Los participantes encontraron esta sección del cuestionario la más difícil de rellenar y muchos se quejaron de las instrucciones para esta parte. Por tanto, la falta de significación aquí es quizá comprensible. Quizá lo más difícil de explicar es que "el apoyo social" correlaciona con evasión simulada. Hessing y Elffers encontraron que esta variable correlacionaba con auto-informe de evasión, pero no con evasión documentada. Esto necesita nuevas investigaciones.

Webley y Halstead (1985), revisando estudios experimentales, concluyeron que "para simulaciones que aparten una contribución significativa para comprender la evasión de impuestos, éstas deben ser considerablemente más sofisticadas". Creemos que ahora las simulaciones son suficientemente buenas para ser muy utilizadas, y tienen un papel a jugar para rastrear las causas de la evasión de impuestos. Un problema es que insertar las declaraciones de impuestos en una simulación de tienda o negocio, hace la tarea extremadamente larga. En una versión de la simulación de tienda, los sujetos disponen aproximadamente de una hora. Sin embargo, merece la pena, porque una pequeña cantidad de información de buena calidad es más valiosa que una gran cantidad de información de pobre calidad.

El próximo caso, obviamente, es idear un programa de investigación que utilice una variedad de métodos de investigar la evasión de impuestos. En particular, un estudio simulado que utilice un grupo de evasores de impuestos conocidos, sería informativo.

Los datos de los cuestionarios fueron más valiosos. La Tabla 4 muestra las correlaciones entre las diversas medidas y frecuencia de subdeclaraciones durante la simulación. Dos de las medidas de "personalidad" y la medida de apoyo social correlacionaron positivamente con la evasión simulada. Sólo 5 individuos presentaron evasión de impuestos en cada uno o ambos de los dos años anteriores, por tanto se demostraron las no correlaciones con el auto-informe de evasión.